ブログで学ぶ〜日商簿記2級チャレンジ #15 有形固定資産の減価償却

2級で追加学習する減価償却費の計算方法には(1)定率法と(2)生産高比例法の二つがある。

計算方法そのものは難しくないので、3級で学習した定額法と併せてしっかりとマスターしておこう。

定率法の計算ポイントとは?

定率法とは期末の未償却残高に毎期一定率を乗じて減価償却費を算定する方法で、次の算式で計算する。

減価償却費=未償却残高(初年度は取得原価)×償却率

※未償却残高=取得価額−減価償却累計額

学習のポイントは未償却残高を正しく把握すること、この一点である。

また、減価償却費を単純に計算させるだけでなく、過去に取得した固定資産の未償却残高を推定させる問題も多く出題されるため注意が必要だ。

[例題]

決算にあたって、当期首より2年前の期首に取得した車両(取得原価:¥5,000,000 耐用年数:6年 償却率:20%)の減価償却を行う。

[解答]

減価償却費=3,200,000×20%=¥640,000

[解説]

この設問のポイントは当期の減価償却費の計算に用いる未償却残高を推定する点にある。

ちなみに当期首より2年前の期首に取得しているのため、過去2回の決算を経ていることさえ判れば計算そのものは簡単に行えるだろう。

なお、この場合未償却残高を次の計算で推定する人が多く見受けられる。

未償却残高=取得原価−1回目の減価償却費−2回目の減価償却費

上記の算式で具体的に計算すると次のようになるだろう。

未償却残高=5,000,000−1,000,000(※1)−800,000(※2)=3,200,000

(※1)5,000,000×20%=1,000,000

(※2)(5,000,000−1,000,000)×20%=800,000

確かにこの計算方法で未償却残高を算出することができるが、はっきり言って面倒臭い。

そこで定率法を用いている場合は未償却残高を次の方法で計算した方が手っ取り早いし、何より合理的だ。

未償却残高=5,000,000×80%×80%=3,200,000

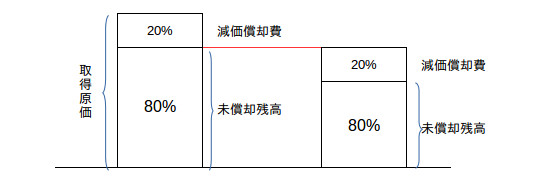

上記の計算を図解したのが次の図である。

つまり、1年目の決算時では取得原価の20%を減価償却費にするため、残りの80%が未償却残高になる。

さらに2年目の決算では1年目の未償却残高の20%を減価償却費にするので、やはり残りの80%が未償却残高になるのである。

したがって、取得原価×80%×80%で3年目の未償却残高を計算することができる訳だ。

定額法同様に(新)定率法にも注意が必要

定率法も定額法と同様に、平成19年4月1日以降に取得した固定資産については(新)定率法が採用される。

計算方法は基本的に上記と同じで「未償却残高×償却率」で計算する。

ただし、従来の(旧)定率法と異なるのは償却保証額と改定償却率が追加されている点だ。償却保証額とは取得原価に保証率(※問題文中で指示される)を乗じて計算した金額のことで、簡単に言えば「減価償却費は最低限この金額以上にしなさい」といった減価償却費の最低ラインのようなものである。

ところが定率法というのは毎年の減価償却費が年々少なくなっていくため、いつかはこの償却保証額を下回ってしまう時がくるのだ。

その場合、以降の減価償却の計算に使う償却率を改定償却率(※問題文中で指示される)に置き換えて計算することになるのである。

具体的な例題で確認してみよう。

[例題]

平成20年4月1日に備品¥1,200,000を購入した。この備品の耐用年数は10年、定率法で減価償却をするとき、つぎのそれぞれの期末の減価償却額を計算しなさい(決算年1回3月31日)。なお、減価償却額の円未満は切り捨てる。

償却率:0.250 保証率:0.04448 改定償却率:0.334

(1)取得後第1期末の減価償却額。

(2)取得後第7期末の減価償却額。ただし、同第7期首の減価償却累計額は¥986,425である。

(3)取得後第8期末の減価償却額。

(出典「段階式日商簿記ワークブック2級商業簿記 税務経理協会」)

[答え] (1)¥300,000 (2)¥53,393 (3)¥53,500

[解説]

償却保証額=1,200,000×0.04448=53,376

したがって、減価償却費が償却保証額を下回った場合は改定償却率(0.334)を使って減価償却費を計算しなければならない。

(1)1,200,000×0.250=300,000

(2)(1,200,000−986,425)×0.250=53,393

(3)160,182(※)×0.250=40,045 < 償却保証額53,376

償却保証額を下回ったため改定償却率を用いる。

160,182×0.334=53,500

※第8期首の未償却残高=(1,200,000−986,425)−53,393=160,182

生産高比例法の計算ポイントとは?

生産高比例法とは固定資産の利用度を基礎として減価償却費を計算する方法である。

定額法と同様に(旧)生産高比例法では残存価額を残し、(新)生産高比例法では残存価額ゼロで計算する。

◎(旧)生産高比例法

減価償却費=(取得原価−残存価額)×実際生産高/予定総生産高(使った割合)

◎(新)生産高比例法

減価償却費=取得原価×実際生産高/予定総生産高(使った割合)

学習のポイントは「使った割合」で減価償却費を計算するという考え方。

計算そのものははっきりいって超単純だ。

[例題]

決算にあたって、採掘用掘削機械(取得原価:¥10,000,000 残存価額:¥1,000,000 耐用年数:10年)の減価償却を生産高比例法により行う。なお、この鉱区の推定予測埋蔵量は500,000トンで、当期の実際採掘量は35,000トンであった。

[解答]

減価償却費=(10,000,000−1,000,000)×35,000トン/500,000トン=630,000

利用度合いは、重さや距離、時間といった様々な単位が考えられるが、簿記検定の場合は問題の指示に従うこと。

また、生産高比例法は2級の検定試験で頻繁に出題されるため、簡単な分、凡ミスを徹底的に排除し確実に計算できるよう練習しておこう。

※参考問題集:段階式日商簿記ワークブック2級 税務経理協会

ブログで学ぶ〜日商簿記2級チャレンジの過去の投稿記事はこちらで読むことができます。

Shinちゃん先生と一緒に簿記を学びませんか?

簿記塾オッジでは、日商簿記検定合格を目指す人のための「マンツーマンで学ぶ・インターネット日商簿記2級講座」を開講しております。

ある簡単なルールを知った途端、

あなたは、

問題集をスラスラと解けるようになり、

退屈で苦痛な暗記学習から解放されます。

「最後まで、挫折せずに学ぶには?」

その答えがここにあります。

個人指導でじっくりと学びたい方。

マンツーマンで合格まで徹底的に指導してもらいたい方。

「まるわかり!日商簿記2級講座」を今すぐ確認する