簿記・虎の穴 #10 減価償却費の計算方法と仕訳

予告どおり、今回は減価償却費の具体的な計算方法と仕訳について確認しておこう。

まず減価償却費の計算方法だけど、これには次の四つの方法があるんだ。

・定額法

・定率法

・生産高比例法

・級数法

これらの計算方法は、それぞれ下記の学習レベルに応じて段階的に勉強することになっている。

だって、最初から全部やったのでは混乱してしまって難しいからね。

・定額法 ……………………> 初級レベル(日商簿記3級程度)

・定率法、生産高比例法 …> 中級レベル(日商簿記2級程度)

・級数法 ……………………> 上級レベル(日商簿記1級程度)

そこで、まずは初級レベルの定額法について話を進めることにしよう。

これは読んで字の如く、毎期均等額(定額)の減価償却費を計上する方法。

計算は簡単で「取得原価を法定耐用年数で割るだけ」なんだ。

つまり前回学習した費用配分の考え方で、取得した固定資産を法定耐用年数で均一に費用化してしまおう(簿価を切り下げよう)って考え方だね。

例えば100万円で取得した営業用車両の法定耐用年数が5年だとしよう。

この場合、100万円を5年で単純に均等割りすれば良いワケだから、

毎期の減価償却費=取得原価100万円÷法定耐用年数5年=20万円

となる。

でも、この計算方法だと耐用年数経過後、つまり5年経過後には固定資産の帳簿価額が0円になってしまうよね。

耐用年数経過と同時に売り払うか捨てるかでもしない限り、耐用年数が経過しても固定資産はそこに存在し利用しているわけだから0円ってワケにはいかないんだ。

なぜなら、0=無、つまり存在しないって意味だからね。

そこで耐用年数が経過しても資産として表示できるよう、残存価額っていう評価額を残しておくルールになっているんだ。

したがって減価償却費の計算方法は

(取得原価-残存価額)÷法定耐用年数

となる。

手許に簿記のテキストを持っているなら、減価償却の項目を見て欲しい。

上記と同じ計算式が載っているはずだよ。

ちなみに残存価額は固定資産の取得原価の10%や5%とするよう(日商簿記検定試験の場合は10%で出題される)税法で一律に決めてあったんだ。

そう、過去形なんだね。

実は平成19年(2007年)の税法改正により、この年の4月1日以降に取得した固定資産の減価償却から残存価額が廃止されたんだ。つまり、残存価額ゼロで計算することになったんだね。

したがって現在、減価償却方法には次の2パターンが存在することになる。

【パターン1】

平成19年3月31日以前に買った固定資産 → 残存価額を残して減価償却費を計算

※これを(旧)定額法という。

計算式:減価償却費=(取得原価-残存価額)÷法定耐用年数

【パターン2】

平成19年4月1日以降に買った固定資産 → 残存価額ゼロで計算

※これを(新)定額法という。

計算式:減価償却費=取得原価÷法定耐用年数

面倒だろうけど是非押さえておいて欲しいところだ。

それから上記の計算式では省略しているけど、この算式で計算される減価償却費は「年額(12か月分)」になるので、会計期間の途中で購入して使い始めた場合は月割計算することを忘れないでね。

意外とこの月数を間違える人が多いので要注意だよ。

では、具体的な計算で確認。

【設問】期首に取得した営業用車両(取得原価100万円)について、決算に必要な仕訳を示せ。なお、減価償却方法は(旧)定額法、法定耐用年数5年、残存価額は取得原価の10%とする。

減価償却費=(取得原価1,000,000-残存価額100,000)÷法定耐用年数5年=180,000円

※期首に取得しているため使用期間が12ヶ月となるため月割計算は省略。

※これが(新)定額法なら 1,000,000÷5年=200,000円 となる。

どうかな?

計算自体はそんなに難しくはなかったんじゃないかな。

では、次に仕訳だ。

実はこれにも「直接法」と「間接法」という二つの方法があるんだ。

直接法っていうのは文字通り、固定資産の簿価を直接切り下げる方法って意味だ。

だから仕訳も次のように貸方側で車両の簿価を直接切り下げてあげれば良い。

(借方)減価償却費 180,000 /(貸方)車両運搬具 180,000

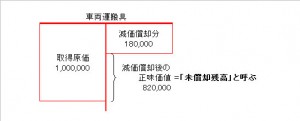

これだと下図のように車両運搬具勘定の残高は現在の正味価値(これを「未償却残高」と呼ぶ)を表すことになる。

シンプルな仕訳でわかりやすいんだけど、直説法には欠点があるんだ。

それは帳簿の金額を直接減額するため、次の2点がわかり辛いことなんだ。

・取得原価がいくらだったのか?

・過去にどれだけ減価償却を行ったのか?

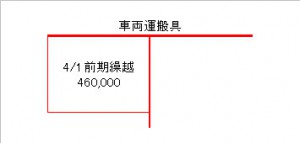

下図は過去に数回減価償却をおこなった車両運搬具の勘定なんだけど、この数字を見て取得原価と過去の減価償却費の累計額がいくらなのかわかるかな?

ちなみに減価償却方法は(旧)定額法、法定耐用年数は5年、残存価額は取得原価の10%とする。なお、この車両運搬具は当会計年度より3年前の会計年度期首に取得している。

どうかな?

計算できないことはないんだけど、ぱっと見ただけでは判らないよね。

そうなんだ、直接法っていうのは帳簿金額が差し引きされた結果だけ(こういうのを純額って言うんだ)しか表示しないので、そこに至ったプロセスが判らないという欠点(特徴)があるんだ。

実は簿記会計っていうのは、このような純額表示っていうのはあまり好まないんだね。

できれば、そこに至った経緯(プロセス)も判るようにしてねって会計のルールブックに書いてあるんだよ。

だから「そういった」表示ができる仕訳方法がちゃーんと用意されているんだね。

それがもう一つの「間接法」ってやり方なんだ。

この方法では、直接法みたいに直接帳簿価額を減額するのではなく、「減価償却累計額」っていうちょっと特別な勘定を使ってワンクッション置くことにしている。

実際、先の例を間接法で仕訳するとこうなるよ。

(借方)減価償却費 180,000 /(貸方)車両運搬具減価償却累計額 180,000

で、総勘定元帳はこんな感じ。

そう、車両運搬具勘定は1円も修正しないので帳簿上は取得原価のままなんだ。

でもって、過去にどのくらい減価償却を行ってきたのかは減価償却累計額(今回は車両運搬具の減価償却累計額だから「車両運搬具減価償却累計額」って勘定になっている。長いね~^_^;)って勘定に毎年累積されていくんだね。

そうすると、未償却残高を知りたいときには「取得原価-減価償却累計額」で簡単に計算できちゃうんだ。

これだったら、取得原価も判るし、過去の減価償却の累計も判るし、未償却残高も判っちゃう。

こういうトータルで表示させる考え方を難しい言い方で「総額主義」って言うんだ。

まぁ、簿記会計的にはこちらのやり方のほうが好ましいんだね。

もちろん試験では両方出題されるから「面倒だから間接法だけ憶えちゃおうっと!」っていうのはダメだよ。

ちなみに、この「減価償却累計額」っていう勘定は評価勘定といって、車両など固定資産のマイナス(控除)要素として使われる特殊な勘定なんだ。

今の時点では難しいことは知らなくても構わないので、とりあえず「固定資産の純額を計算するための勘定」ってくらいに憶えておけばいい。

でも、貸借対照表に掲載する際には書き方に注意が必要だから気をつけてね。

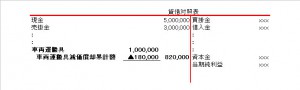

評価勘定は、あくまで「資産のマイナス要素」っていう性格だから、貸借対照表に記載する際には固定資産から直接マイナスする形になるんだ。そう、下図のようにね。

どうだい。

最後はちょっと難しい言葉も出てきたけど、減価償却累計額っていう勘定の意味も解ってもらえたんじゃないかな。

それからこの科目名、ちょっと長ったらしいんだけど何度か書いているとすぐに憶えてしまうよ。

それよりも仕訳問題の際に解答欄に収まるように書くのが大変だから注意してね。

どうしても一行で解答欄のマスに入りきれない場合は二行に分けて書いても構わないからね。

次回は中級編ということで、定率法と生産高比例法について話しをしてみようね。

それでは、また。

Moi Moi!

▼もっと簿記のことを詳しく知りたい方へ

簿記塾オッジでは本格的な簿記講座の他にも、あなたの簿記学習に役立つ各種コンテンツを無料で公開しています。

また、公式メルマガ「オッジ通信」では簿記検定や簿記・会計に関する記事を毎週金曜日に好評配信中です。この機会に是非ご登録ください。

もちろん、購読は無料。いつでも解除することができます。

・簿記学習のヒントが欲しい!

・会計の知識を深めたい!

公式メルマガは簿記塾オッジ公式サイトから30秒で登録できます、今すぐご登録ください。